Cata casa imi permit

Totul pleaca de la realizarea un buget de cheltuieli lunare si vedem cum sunt distribuite acestea: casa (rata/chirie/sau deloc daca avem unde sta), utilitati, mancare, transport, haine, sanatate, distractie, economii etc. in functie de necesitatiile fiecaruia.

Un buget sanatos lasa intotdeauna si loc pentru economii 20% care, ideal vor fi investite pentru a obtine o independenta financiara, sau macar vor fi tinute intr-un cont de economii pentru situatii de urgenta – o cheltuiala nepravazuta, pierderea locului de munca, o urgenta medicala etc.

Rata maxima de indatorare pe credite ipotecare stabilita de bnr este de 40% dar in cazul unui cresteri a inflatiei cum este in anul 2022 duce la o dublare a sumei ratei lunare si un procent de 80% din veniturile lunare.

Un procent mai ideal ar fi de 15%-25% maxim si neaparat un fond de urgenta de 6 luni.

La un salariu de 3600 lei, cu o alocare de 20% pentru rata ne permitem un credit pe 30 de ani de:

20% * 3600 = 720 ron * 360 luni = 259.200 ron = 51.840 euro.

La acesta adaugam avansul disponibil, daca este prima casa 5%. Suma de mai sus reprezinta 100%-5% = 95%.

La 5% astfel avem 51.840*100/95 = 54.568 euro cu un avans de 2728 euro.

Daca este vorba de un cuplu in care fiecare are un venit de 3600 suma se dubleaza si avem o suma de 109.136 euro pentru casa. Daca sumele difera adaugati in calculatorul de mai sus totalul salariilor nete.

Rate egale sau rate descrascatoare

Principiul de baza – anual trebuie sa platesti dobanda convenita la imprumut, de cat o fi ea sa zicem 5% cu totul, din suma imprumatata sa zicem 100.000 euro adica 5000 euro. Pe langa suma asta trebuie sa returnezi si o parte din suma imprumutata, pentru ca altfel ai platii dobanda la infinit.

Acum dobanda de 5000 euro + suma cat o returnezi, impartite la 12 luni, adica rata lunara, trebuie sa fie maxim 40% din salariul net lunar, ideal 20-25%. Asta este reglementarea bnr, pentru ca in cazul cresterii ratei monetare ajungi pana la 80% din salariu. Daca te-ar lasa la mai mult de 40% ai avea sanse ca rata sa depasesca salariul, si astfel nu ai mai putea platii.

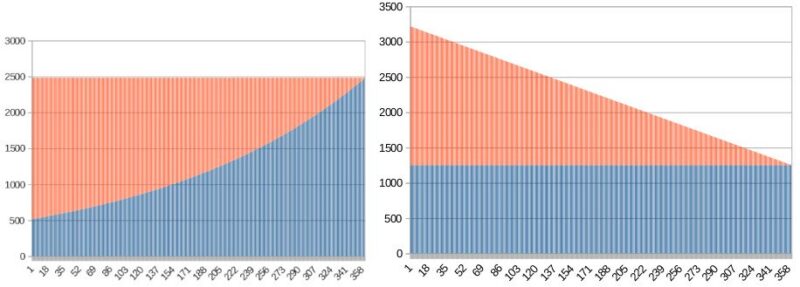

Poti alege sa rambursezi creditul in rate egale sau in rate descrescatoare.

In varianta cu rate descrescatoare, graficul din dreapta, la fiecare rata se ramburseaza o suma egala din principal si restul dobanda aplicata principalului ramas, pe situatia acesta dobanda scade mult mai repede.

In cazul ratelor egale principalul scade mult mai incet si astfel dobanda ramasa este mai mare.

Dezavantajul ratelor descrescatoare este ca ratele initiale vor fi mult mai mari cu aproximativ 30% – iar aceasta rata trebuie sa se incadreze in plafonul de maxim 40% din venituri – astfel veti putea lua un credit mai mic care nu va acoperii pretul casei.

Rosu = dobanda Albastru = principalul

Rosu + Albastru = Rata de plata lunara

| Graficul 1 – Rate egale | Graficul 2 – Rate descrescatoare |

| Principalul: 450.000 ron | Principalul: 450.000 ron |

| Total Dobanda grafic 1: 443.566 ron | Total Dobanda grafic 2: 354.690 ron |

| Total Platit: 893.566 ron | Total Platit: 804.690 ron |

In primii ani ai creditului, poti sa faci plati anticipate catre principal – atat cat iti permiti – pentru ca pe acel principal vei platii dobanzi timp de 20-30 de ani, si o plata relativ mica va duce la economii mari.

Bancile nu sunt personajul rau, care iti iau banii. Cu o astfel de mentalitate nu vei invata niciodata sa folosesti banii si sa devii liber financiar.

Dobanda la un credit este similara cu un cont de economii dar in sens invers. In loc sa primesti dobanda o platesti. Primesti dobanda pentru ce suma ai in acel cont. Poti retrage din ea oricand vrei, si primesti dobanda mai mica la suma ramasa. Exact la fel, luna de luna platesti dobanda pe suma luata, si pe masura ce platesti din ea scade dobanda primita, doar ca aici pe langa dobanda trebuie sa returnezi obligatoriu si o parte din principal.

In cazul ratelor egale, unde faci plati mai mici din principal, banca isi asuma un risc mai mare de recuperare a principalul imprumutat. In cazul unui faliment personal si incapacitatea de plata, ramane cu o suma mai mare de recuperat din principal, motiv pentru care va trebui sa platesti o dobanda mai mare. Dobanda sau castigul in cazul oricarei investitii sunt proportionale cu riscul.

Factori care influenteaza pretul imobiliarelor

Principalul factor este cererea, dar aceasta este compusa din mai multe categorii de cumparatori.

Avem persoanele care vor sa isi cumpere o casa sa locuiasca in ea, aici intervin, numarul persoanelor care se muta intr-o anumita zona cat si salariu si politica monetara, adica daca isi permit ratele la un credit.

Apoi avem categoria celor care cumpara imobiliare ca si investitie sa le inchirieze.

In anul 2022 randamentul inchirierilor raporta la pret este unul destul de scazut pe la 4% atata timp cat pana si dobanzile la banci sau titluri de stat sunt pe la 7-8%. Totusi in Romania din lipsa de educatie financiara singura investitie cunoscuta este in imobiliare si astfel se vor cumpara chiar si fara un calcul al randamentului.

Salariul mediu net – este in crestere din 2008 pana astazi desi pretul pe m2 incepe sa se apropie, totusi in anul 2008 imobilele erau mult mai putin accesibile decat in 2022.

In 2008 salariul mediu net era de 1282 ron iar in 2022 este de aproximativ 4000 ron.

In 2008 pretul mediu pe m2 era de aprixmativ 2000 euro iar in 2022 de apriximativ 1700 euro.

BNR limiteaza rata maxima de indatorare pentru credite ipotecare la 40% din venitul lunar.

Politica monetara – dobanda la care ne imprumutam pe termen scurt ca si pondere din salariu.

Cand dobanda este foarte ridicata ca in anul curent 2022, dobanzile pot ajunge la un procent foarte ridicat din salariu, in special la inceput creditului in primii ani cand partea cea mai mare din rata lunara o reprezinta dobanda.

Inchiriere vs. Cumparare

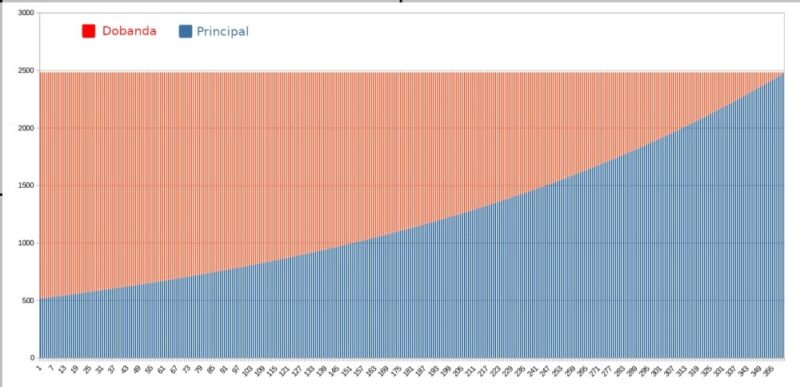

Principalul 450000 ron / 90.000 euro Dobanda 443566 ron – dobanda 5.24% pe an

Mai sus aveti o reprezentare grafica a unei rate lunare de 2500 ron unde partea cu rosu este partea de dobanda si partea cu albastru este partea de principal din rata lunara.

In prima perioada dobanda reprezinta 80% (500/2500=20% albastru/principal) iar undeva pe la pragul de 150 luni sau 12.5 ani se ajunge cam la 60% (1000/2500=40% albastru/principal).

La 5 ani avem restituite 7.8% din pricipal si 25.6% dobanda

La 10 ani avem restituite 18% din principal si 48.8% dobanda.

La 15 ani – la jumatea creditului – avem restituite 31.3% din principal si 68.9% dobanda.

Astfel dupa 5 ani am platit din principal 7.8% din 90.000 euro adica 7.020 euro.

Atata timp cat (rata la banca + impozitul pe casa anual)/12 – este mai mica sau egala cu chiria – este 100% cazul ca cumperi o casa. Cu fiecare plata creezi avutie, chiar daca platesti si numai o parte mica din principal. Atunci cand platesti chirie nu ramai cu nimic, este ca si cum platesti partea de dobanda la banca.

Daca rata + impozitul sunt semnificat mai mari decat chiria – poate fi avantajos sa mai astepti o perioada de cativa ani pana cumperi fiindca oricum in primii ani nu creezi multa avutie din plata ratelor, si o scadere semnificativa a pretului imobilelor poate fi avantajoasa.

Astfel pe exemplul de mai sus daca stai 5 ani in chirie, daca ai fi cumparat ai fi achitat 7000 euro din pretul casei. Daca consideri ca in urmatorii 5 ani exista motive economice semnificative ce ar duce la o scadere mai mare a pretului de atat poti sta in chirie – sa presupunem ca pretul scade cu 10.000 euro – in acest caz nu ai fi pierdut bani stand in chirie, chiar ai fi facut un profit de 3000 euro.

Dar daca acest lucru nu se intampla, sau pretul chiar creste atunci ai fi fost intr-o situatie mult mai buna daca ai fi cumparat.

Acum daca iti permiti sa platesti rate anticipat atunci clar vei iesii in avantaj cumparand, exceptand cazul in care ar avea loc o scadere brusca al preturilor imobiliarelor, lucru care se intampla destul de rar.

Raport pret-chirie: Pret mediu casa / (Pret mediu chirie * 12 luni) – adica numarul de ani in care ai platii valoare casei.

De ex pentru o garsoniera care costa 45.000 euro si are o chirie de 180 euro pe luna

Raportul este 45.000/(180*12) = 45.000 / 2160 = 20.8 ani pana la plata casei.

Cand raportul este mai mic de 15 este mai rentabil sa cumperi.

Cand raportul este intre 16-20 – inclina spre inchiriere ca o optiune mai buna decat cumparare

Cand rapotul este peste 20 poate fi mai ieftin sa inchiriezi, vezi paragraful de mai sus.